Упрощенную систему налогообложения в РБ выбирают многие предприниматели.

Почему выбирают упрощенную систему налогообложения в Беларуси?

- Меньше документов, так как при применении упрощенной системы налогообложения можно сдавать отчет в налоговую каждый квартал. Исключение – ИП на упрощенной системе налогообложения с НДС.

- Меньше налогов*, так как на УСН предприниматели освобождаются от уплаты местных налогов и сборов, а также от отчислений в инновационные фонды.

- Проще налоговый учет, так как сумма налогов исчисляется из общей прибыли. Для расчетов вам нужно лишь знать величину доходов и процент ставки для расчета налога.

*Но гос. пошлину или патентную пошлину, а также и отчисления в ФСЗН платить на УСН нужно.

Упрощенная система налогообложения в 2020 году

Всем предпринимателям по умолчанию присваивается ОСН. ИП переходит на упрощенную систему налогообложения в РБ только по собственным соображениям. Делать это можно сразу после открытия ИП в течение двадцати дней. Обратиться в МНС с просьбой о переходе на другой налоговый режим можно и позже, но применять упрощенку можно лишь со следующего календарного года. Как ИП сменить ОСН на УСН, мы расскажем ниже.

Критерии для ИП, применяющих упрощенную систему налогообложения в 2020?

Упрощенная система налогообложения для ИП применима в РБ, если валовая выручка не превышает 441 000 BYN. Условия перехода на упрощенку мы расписали ниже.

Предприниматель не имеет права использовать УСН, если:

- производит подакцизный товар;

- реализует ювелирные изделия;

- является резидентом ПВТ, СЭЗ, Китайско-Белорусского индустриального парка «Индустриальный парк

- «Великий камень»;

- профессионально участвует в рынке ценных бумаг;

- проводит лотереи;

- предоставляют в аренду недвижимость, которой не владеют;

- занимается страхованием;

- осуществляет банковскую деятельность;

- работает в сфере игорного бизнеса;

- реализует имущественные права на фирменные наименования, товарные знаки и знаки

- обслуживания, географические указания и прочее;

- работает в рамках простого товарищества.

Организации и индивидуальныепроизводящие подакцизные товары предприниматели (подп. 2.1 ст. 324 НК) реализующие (в том числе по договорам поручения, комиссии и иным аналогичным гражданско-правовым договорам) ювелирные и другие бытовые изделия из драгоценных металлов и драгоценных камней. При этом под ювелирными и другими бытовыми изделиями из драгоценных металлов и драгоценных камней понимаются ювелирные и другие бытовые изделия из драгоценных металлов и драгоценных камней, признаваемые таковыми в соответствии с Законом Республики Беларусь от 21.06.2002 N 110-З "О драгоценных металлах и драгоценных камнях".

Примечание

Изготовление ювелирных изделий по индивидуальным заказам населения рассматривается как бытовая услуга населению. Конечный продукт деятельности по изготовлению таких изделий не является продукцией собственного производства, соответственно не происходит его реализация. Поэтому такая деятельность не влечет обязанности перехода

на общий порядок налогообложения (п. 2 письма Министерства по налогам и сборам Республики Беларусь от 19.03.2010 N 2-2-14/270 "О применении упрощенной системы налогообложения")

реализующие имущественные права на средства индивидуализации участников гражданского оборота, товаров, работ или услуг (фирменные наименования, товарные знаки и знаки обслуживания, географические указания и другое) являющиеся резидентами свободных экономических зон, специального туристско-рекреационного парка "Августовский канал", Парка высоких технологий, Китайско-Белорусского индустриального парка "Индустриальный парк "Великий камень"

- являющиеся участниками договора простого товарищества (договора о совместной деятельности) осуществляющие операции (деятельность) с цифровыми знаками (токенами) по их приобретению (добыче, получению), отчуждению (передаче, размещению, использованию), иные чем отчуждение (приобретение) цифровых знаков (токенов) за белорусские рубли, иностранную валюту, электронные деньги и обмен их на иные цифровые знаки (токены).

Примечание

Норма введена в действие с 01.01.2019 (подп. 2.1.7 ст. 324 НК)

Важно! Если на протяжение 2020 года ваша валовая выручка достигает более 441 000 BYN , то по закону вы обязаны перейти на ОСН.

Можно выделить два вида упрощенной системы налогообложения: с НДС и без НДС. Платить НДС на упрощенке или нет, предприниматель решает сам. Это зависит от того, кто является потребителем товаров или услуг. Если ИП работает с организациями, то лучше УСН с НДС.

| |

УСН с НДС |

УСН без НДС |

| ставка при УСН для ИП 2020 |

3% от выручки |

5% от выручки |

| Отчетный период |

месяц /квартал |

квартал |

Пример расчета налогов при УСН

Посчитать налог на упрощенке можно по формуле:

НАЛОГ = ВАЛОВАЯ ПРИБЫЛЬ * НАЛОГОВАЯ СТАВКА.

Валовая прибыль – это доход, который предприниматель получил за отчетный период (месяц, квартал).

Например: Михаил Петрович работает как ИП и платит налоги по упрощенной системе налогообложения с НДС. Значит ставка по налогу для него составляет 3%. Предположим, что за месяц его фирма принесла 9 000 BYN.

9000*20/120=1500 – это сумма НДС

(9000 -1500 )* 0,03 = 225BYN

Если Михаилу Петровичу партнер передает, скажем, оборудование на условиях ссуды, а Михаил Петрович впоследствии сдает его в аренду – то это расценивается как прибыль, не связанная с реализацией. С нее уплачивается единый налог по ставке в 16%.

Сроки предоставления декларации на УСН и уплаты налогов

Предоставлять налоговую декларацию, как и уплачивать налоги, предприниматель должен в месяце, идущем после завершения отчетного периода (месяца либо квартала). Заполнить и отправить в налоговую декларацию нужно до 20 числа. Сделать это можно онлайн в личном кабинете на сайте МНС. Заплатить налог нужно до 22 числа.

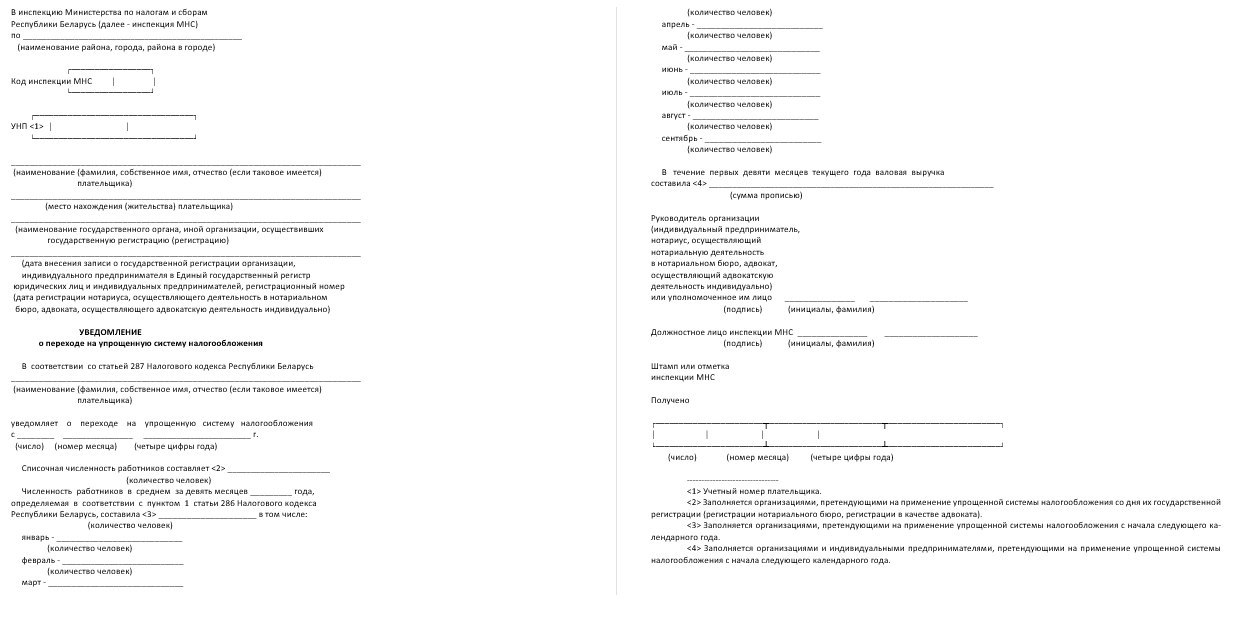

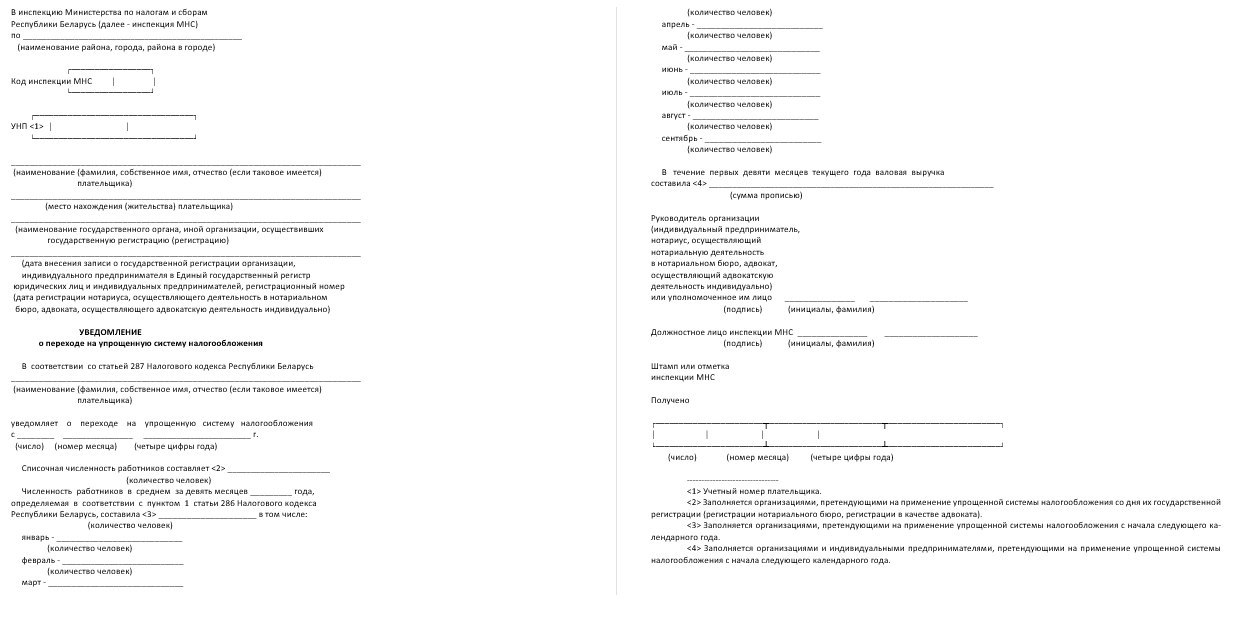

Переход на упрощенную систему налогообложения

Если вы зарегистрировали ИП более 20 дней назад, то перейти на УСН сможете только со следующего года. Чтобы применять упрощенку в следующем году, вам нужно письменно уведомить об это налоговые органы с 1 октября до 31 декабря 2020 года. При этом в заявлении о переходе на УСН нужно указать доходы с января по сентябрь включительно, для рассмотрения заявления он не должен превышать 330 750 BYN.

Образец заявления на УСН для ИП

Если после подачи заявления до конца года выручка предпринимателя не превышает 441 000 BYN, налоговые органы разрешают с 1 января следующего года применять упрощенную систему налогообложения.

Резюме

В Беларуси часто ИП открыть выгоднее, даже если по закону можно вести деятельность как самозанятый. В последнем случае нужно платить единый налог (для каждого региона свой), что может оказаться дороже налогов на УСН. Из-за ограничения по выручке для применения упрощенной системы налогообложения в РБ в 441 000 BYN УНС могут использовать небольшие фирмы.

Имейте в виду, что упрощенку можно применять только для офлайн-продаж. Если вы собираетесь продавать товары через интернет-магазин, то упрощенная система налогообложения вам не подходит.

С 2019 года из НК исключены нормы, запрещающие применять УСН организациям и ИП, которые осуществляют:

- розничную торговлю через интернет-магазины;

- оказывают услуги (права), связанные с размещением на сайтах информации о субъекте торговли (или о продаже им товаров),

содержащей доменное имя сайта интернет-магазина или гиперссылку на него.

Может ли розничный интернет-магазин применять УСН?

Ответ: Да. Ограничений по данному признаку налоговое законодательство не содержит. Однако нужно принять во внимание иные запреты. Например, за некоторым исключением нельзя применять УСН унитарному предприятию, собственником имущества которого является юрлицо (п. 2 ст. 324 НК).

Если вы производите товар или оказываете услуги с высокой себестоимостью, то упрощенная система налогообложения вам не выгодна. Потому что при УСН налогом облагается вся выручка, а не чистая прибыль. В таком случае лучше выбрать другой налоговый режим.

Важно! Предприниматель должен следить сам, соблюдаются ли в фирме критерии для применения упрощенной системы налогообложения в РБ. Если налоговые органы обнаружат нарушения, то как минимум вы доплатите в бюджет все недостающие средства и пеню, если на этот момент она есть. Часто по незнанию ИП получают штрафы.

Анализ налогового учета и подбор оптимальной системы налогообложения порой помогают сэкономить немалые средства. Но провести грамотный аудит и подобрать правильный налоговый режим может только квалифицированный налоговый консультант. Но на деле небольшая фирма не может позволить себе такого специалиста в штате. Да и не всегда это нужно. Выход в данном случае – обратиться к специалисту со стороны.

Если у вас появились сомнения по поводу применения упрощенной системы налогообложения. Или вы хотите быть уверены, что пользуетесь всеми налоговыми льготами, обращайтесь в компанию «Консалт». У нас в штате работает налоговый консультант, который регулярно проходит государственную сертификацию. Мы дадим вам эффективные рекомендации по ведению налогового учета и оптимальному налоговому режиму.

Обновление - Апрель 2020

.jpg)